Nový zákon o platebním styku v platnosti

Tento článek poskytuje shrnutí nejdůležitějších změn nového zákona o platebním styku, který s účinností od 13. ledna 2018 implementuje směrnici PSD2 do tuzemského právního řádu. Přestože PSD2 staví na současném regulatorním rámci, v praxi je označována za katalyzátor platební revoluce.

|

Směrnice o platebních službách

Předcházející směrnice PSD1 do značné míry úspěšně vytvořila komplexní regulatorní rámec poskytování platebních služeb, v praxi však specifické aspekty zůstávaly problematické. Přestože PSD1 byla v režimu úplné harmonizace, nejednotnosti se projevily například u výjimek z působnosti, které byly příliš nejednoznačné nebo příliš obecné.[1] Faktické tržní podmínky v jednotlivých členských státech se tak v určitých ohledech lišily a skrze různě implementované výjimky z působnosti docházelo v praxi ke vzniku regulatorní arbitráže a hledání konkurenčních výhod subjekty z různých členských států. PSD1, která měla původně napomoci dynamickému rozvoji platebních služeb, se tak v průběhu času stala překážkou pokračující inovace a vstupu nových hráčů na trh.

Směrnice PSD2 (taktéž v režimu úplné harmonizace), která PSD1 nahrazuje, slibuje zvýšení právní jistoty za pomoci omezení výjimek z působnosti, usnadnění zavádění inovací v sektoru platebních služeb, zamezení vzniku bezpečnostních a regulatorních rizik a další posílení ochrany spotřebitele. Jedním z nejočekávanějších a nejvýznamnějších dopadů PSD2 bude také otevření trhu a zavedení právního rámce pro činnost moderních fintechových společností. PSD2 tak vytváří příležitost pro nové i tradiční poskytovatele platebních služeb a vybízí k dalšímu významnému vývoji v této oblasti.

Nový zákon o platebním styku rozšiřuje výčet platebních služeb[2] o následující činnosti:

- služba nepřímého dání platebního příkazu (Payment Initation Service) – příkaz k platbě prostřednictvím internetu jménem klienta třetí osobou (PISP), tedy poskytovatelem rozdílným od poskytovatele, který pro klienta vede platební účet. Struktura takové transakce je následující:

|

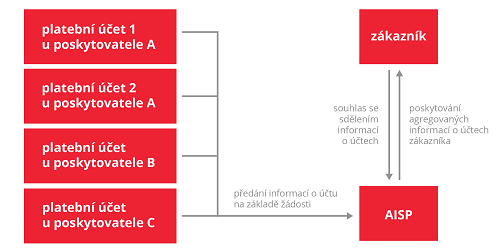

- služba informování o platebním účtu (Account Information Service) – sdělování informací o platebním účtu prostřednictvím internetu třetí osobou (AISP), tedy poskytovatelem rozdílným od poskytovatele, který vede daný platební účet. Tuto službu mohou poskytovat banky, družstevní záložny, platební instituce, instituce elektronických peněz a nový regulovaný subjekt, správce informací o platebním účtu:

|

Podle některých očekávání může nepřímé zadávání platebních příkazů a povinnost zpřístupnění informací o stavu účtu třetím subjektům redukovat tradiční banky pouze na administrátory účtů klientů, zatímco například operátoři telefonních sítí nebo provozovatelé celosvětově populárních prodejních serverů či sociálních sítí s ohledem na osobnější vztah k zákazníkovi převezmou skutečný klientský kontakt.

Dalším velkým rozdílem mezi PSD1 a PSD2 je rozšíření působnosti PSD2 i na transakce v jiných měnách než v eurech a měnách členských států, tedy takzvané „one leg“ transakce. V tuzemském právním řádu se v tomto směru však žádná revoluce nekoná. Již v zákoně č. 284/2009 Sb., o platebním styku existovalo zahrnutí širšího geografického rozsahu a působnosti na transakce v jiných měnách,[4] přestože PSD1 takovéto transakce neupravovala a do působnosti zahrnula pouze transakce v rámci EHP v eurech nebo v měně členského státu (tj. „two leg“ transakce). PSD2 však transakce pouze s jednou „nohou“ výslovně zahrnuje do působnosti a nový zákon je proto také zapracovává. Co do metody je úprava obdobná stávajícímu zákonu, one leg transakce nejsou zcela vyňaty z působnosti, nový zákon pouze v případě takových transakcí stanoví dispozitivní charakter určitých ustanovení v jinak kogentní úpravě a dává na zvážení smluvním stranám, zda působnost daných ustanovení vyloučí,[5] a některá ustanovení se v případě takových transakcí vůbec nepoužijí.[6]

Novým zákonem byly dále upraveny definiční znaky některých platebních služeb. Dříve problematická výjimka pro platební transakce na prodej digitálního obsahu nízké hodnoty prostřednictvím elektronického komunikačního zařízení v novém zákoně zůstává zachována, avšak nový zákon ji značně zužuje a výslovně odkazuje pouze na digitální obsah, vstupenku, jízdenku či charitativní účel platby s tím, že celková klientova úhrada nesmí přesáhnout 50 EUR na jednotlivou platbu a 300 EUR v průběhu měsíce. Kreativní využívání této výjimky pro platby za dražší fyzické produkty, například prostřednictvím prodeje digitálních poukazů, tak zřejmě již nebude možné.

V novém zákoně také přibývají nové notifikační povinnosti týkající se bezpečnosti v oblasti platebního styku. Osoby oprávněné poskytovat platební služby mají nově povinnost elektronického hlášení závažných bezpečnostních a provozních incidentů České národní bance. Další notifikační povinností je dále i každoroční informování České národní banky o bezpečnostních a provozních rizicích, kterým je daný subjekt v souvislosti s poskytováním platebních služeb vystaven, a o podvodech, které v oblasti platebního styku zaznamenal.[7]

V reakci na narůstající nebezpečí kybernetické kriminality a množství online podvodů nový zákon napomáhá zvýšení bezpečnosti i přímo při provádění online plateb, a to zavedením povinného silného ověření plátce, které musí využívat kombinace alespoň dvou z následujících prvků:

- údaje, který je znám pouze uživateli (typicky heslo, PIN či obdobný údaj);

- věci, kterou má uživatel ve své moci (typicky mobilní telefon); a

- biometrických údajů uživatele (v praxi zatím méně časté, avšak lze využít otisk prstů či sken duhovky za pomoci moderních technologií).

Nový zákon o platebním styku dává významný podnět tradičním poskytovatelům platebních služeb k přizpůsobení se novým podmínkám na trhu a poskytuje příležitosti nově vzniklým subjektům k převzetí tržního podílu skrze využití moderních platforem přístupu ke klientovi. Současní i budoucí hráči na poli platebních služeb proto v návaznosti na přijetí nového zákona o platebním styku musí zvážit:

- Přezkum interních systémů a postupů pro určení rozsahu, jak je podnikání ovlivněno novým zákonem o platebním styku;

- Úpravu smluvních podmínek, za kterých jsou platební služby poskytovány;

- Revizi procesů vyřizování stížností a reklamací, IT řešení, bezpečnostního zabezpečení, nastavení stávající dokumentace a školení zaměstnanců;

- Dopad možnosti využití nové platební služby nepřímého dání platebního příkazu a služby informování o platebním účtu na současný obchodní model;

- Nutnost doložení splnění podmínek k činnosti podle nového zákona České národní bance v průběhu prvních měsíců účinnosti zákona pro vyhnutí se odnětí licence Českou národní bankou;

- Novou povinnost notifikace nabytí kvalifikované účasti na platební instituci;

- Příležitost k přelicencování poskytovatelů platebních služeb malého rozsahu na platební instituce za účelem možnosti využíti nově regulovaných platebních služeb;

- Příležitost k rozvoji podnikání v měnícím se regulačním a technologickém prostředí agregace a využití osobních dat z elektronických plateb.

Mgr. Petr Vojtěch,

doktorand katedry obchodního práva Právnické fakulty Univerzity Karlovy v Praze,

advokátní koncipient Baker & McKenzie s.r.o., advokátní kancelář

Baker & McKenzie s.r.o., advokátní kancelář

Klimentská 1216/46

110 02 Praha 1

Tel.: +420 236 045 001

e-mail: office.prague@bakermckenzie.com

_______________________________________

[1] Lze uvést příklad platebních transakcí prováděných pomocí mobilních telefonů, které byly zaměřeny na prodej digitálního obsahu nízké hodnoty. Vzhledem k nejednoznačné formulaci vynětí z oblasti působnosti PSD1 se tato výjimka v členských státech uplatňovala odlišně, což vedlo k právní nejistotě u poskytovatelů obsahu i uživatelů platebních služeb. Někdy byla tato služba oproti původnímu záměru využívána například k úhradám jiných než digitálních služeb, například za pomoci distribuce voucherů k reálnému zboží. PSD2 i nový zákon výslovně odkazují na digitální obsah.

[2] Srov. ustanovení § 3 odst. 1 písm. g) a h) zákona č. 370/2017 Sb., o platebním styku.

[3] Srov. ustanovení § 65 odst. 3 zákona č. 370/2017 Sb., o platebním styku. U vydavatele elektronických peněz malého rozsahu, kterému jsou nové služby také zakázány, srov. § 106 odst. 4 zákona č. 370/2017 Sb., o platebním styku

[4] Pro úplnost lze poznamenat, že takový přístup bylo možné považovat za určitý projev gold-platingu směrnice PSD1, který v důsledku snižoval přehlednost evropského trhu platebních služeb a mohl přispět ke zvyšování nezbytných nákladů poskytovatelů platebních služeb z různých členských států pro přizpůsobení se odlišným regulatorním podmínkám.

[5] Srov. ustanovení § 128 odst. 3, odst. 5 zákona č. 370/2017 Sb., o platebním styku.

[6] Srov. ustanovení § 128 odst. 2, odst. 4 zákona č. 370/2017 Sb., o platebním styku.

[7] Pro sjednocení posuzování závažnosti těchto incidentů a vzniku povinnosti jejich notifikace vydala EBA výkladové stanovisko (Final Guidelines on major incident reporting under PSD2).

[8] Srov. ustanovení § 201 zákona č. 370/2017 Sb., o platebním styku.

[9] Srov. ustanovení § 182 odst. 1 písm. a), b) zákona č. 370/2017 Sb., o platebním styku.

© EPRAVO.CZ – Sbírka zákonů , judikatura, právo | www.epravo.cz